| 【目次】 1 どのように株式を譲渡することができますか? 2 株式譲渡をするのはどのような場面ですか? 3 株式譲渡の手続きはどのように行えば良いですか? 4 株式譲渡契約書を作成する際の注意点は? 5 株式の譲渡でお困りの方は、吉田総合法律事務所へご相談ください |

1 どのように株式を譲渡することができますか?

株式会社が発行する株式は、財産として譲渡することができます(会社法第127条)。

そして、上場会社の株式は、証券会社等を通じて公開取引市場で売買(譲渡)することができます。

他方、非上場会社の株式では、公開取引市場での売買ができませんので、当事者間で譲渡することになります。

この時の方法としては、売買契約や贈与契約、遺言による遺贈などがあります。

上場会社と非上場会社では、株式譲渡の手続きが全くと言っていいほど異なります。

ほとんどの中小企業・中堅企業は、非上場会社ですので、本記事では非上場会社が発行する株式を前提に、株式譲渡の手続きの概要を解説いたします。

2 株式譲渡をするのはどのような場面ですか?

中小企業・中堅企業において株式譲渡が行われる場面としては、例えば以下の場面があります。なお、ここに挙げているものは、いずれも会社の経営権・支配権に影響がありうる場面ですが、会社の経営権・支配権とは無関係に株式譲渡が行われることもあります。

① 事業承継する場合

現経営者から後継者に事業承継する場合に、代表取締役を交代するだけでなく、現経営者が保有する株式の全部又は一部を後継者に譲渡することがあります。

なお、後継者の資金不足により、現経営者の株式の全てを後継者が買い取れないこともあります。このような場合には、一部を自己株式として取得することもあります(自己株式の取得については、こちらの記事 もご覧ください。)。

② M&Aをする場合

創業家に後継者がおらず他社にM&Aをする場合も、現経営者からM&Aをする会社に株式を譲渡することで、経営権(支配権)を譲渡することになります。

M&Aで株式を譲渡する場合には、原則として100%の株式(議決権)を譲渡することになります。 そのため、株式が創業家一族内で分散してしまっているような場合には、非常に手間がかかったり、合意が得られずにM&Aを断念することもあります。

③ 経営権争いが生じた場合

経営者間で対立してしまうなどにより取締役が退任する場合、退任する取締役が株式を保有していれば、退任する取締役から現経営者に株式を譲渡することがあります。

これは、取締役を退任しても株式を保有し続けていれば、株主総会で議決権を行使することで会社の経営に影響を与えることができてしまうためです。

また、株主総会の決議に影響のない議決権数であっても、少数株主権や単独株主権を行使されることは、経営者や会社にとって気持ちの良いものではありません。

このようなことを避けるためにも、経営権対立で取締役が退任する場合には、その取締役が保有する株式を買い取る必要性が高くなります。

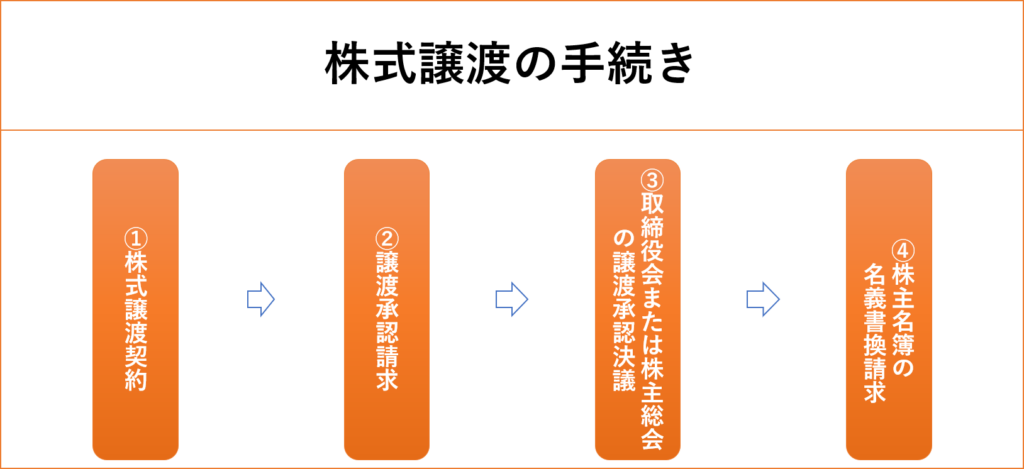

3 株式譲渡の手続きはどのように行えば良いですか?

株式の譲渡は、売買契約で行われることが多いため、それを前提に解説します。

また、手続きは下の図の流れで進んでいきますので、下の図で全体の流れをご確認いただきながらお読みください。

⑴ 株式譲渡契約の締結

株式譲渡の売買契約(株式譲渡契約)は、口頭の合意でも成立します。

しかし、①金額が高額となる場合もあること、②株式という重要な財産が対象であること、③株式譲渡は経営権(支配権)に影響を与えることがあることから、「株式譲渡契約書」という書面を作成することがほとんどです。

株式譲渡契約書については、下記4をご覧ください。

なお、株券発行会社の場合には、合意(株式譲渡契約書の作成)の他に、株券の交付にも注意する必要があります。

これは、株式発行会社の株式を譲渡する場合には、株券を交付しなければ効力が生じず、会社との関係においても効力を生じないとされているためです(会社法第128条1項及び2項)。

しかし、創業家一族のみが株主であるような会社では、会社が株券を発行していないことも少なくありません。

そのような場合には、株式譲渡契約を締結する前に株式を発行し、株式譲渡契約を締結する時に株券を交付することが必要です。

もっとも、株券発行前の株式譲渡については、株券の交付がなくとも譲渡当事者間では有効であるとした最高裁判所の判決が出されました(最高裁令和6年4月19日判決 )。

また、会社法第128条1項及び2項は、会社が適切な時期に株券を発行することを前提としており、非公開会社(多くの中小企業・中堅企業)では、株主から請求があったときに株券を発行すれば良いと定められています(会社法第215条4項)。 そのため、株主から請求があったにもかかわらず、正当な理由なく会社が株券を発行しなかった場合には、会社が株式譲渡の無効を主張することは信義則上許されないとした判例があります(最高裁昭和47年11月8日判決 )。

これらの判例のように、株券の交付がなくとも、株式譲渡が有効になることもあります。

⑵ 株式譲渡の承認

本来は、株式譲渡契約を締結すれば、株式を譲渡することができます。

しかし、ほとんどの中小企業・中堅企業では、株式の譲渡を制限しており、株式を譲渡するには取締役会(取締役会非設置会社では株主総会)の承認を得なければならないというルールを定めています。

そのため、株式を譲渡しようとする場合には、取締役会の譲渡承認を得なければなりません。

この譲渡承認請求は、

①株式譲渡契約前であれば譲渡しようとする株主が単独で(会社法第136条)、

②株式譲渡契約後であれば新たに株主になろうとする譲受人と譲渡人が共同して、

それぞれ行わなければなりません(会社法第137条1項及び2項)。

これらの譲渡承認請求があった場合には、会社は、取締役会で承認決議が必要です(会社法第139条1項)。なお、取締役会非設置会社では株主総会の承認決議が必要です。

会社が承認請求に対する取締役会又は株主総会の決議を行った際には、譲渡承認を請求した者に対し、承認するか否かの決定の内容を通知しなければなりません(会社法第139条2項)。

この通知を、譲渡承認請求の日から2週間以内にしなかった場合には、株式譲渡を承認したものとみなされてしまいます(会社法第145条)。

特に、株式譲渡を承認しない場合には、期限内に通知を行うよう注意しなければなりません。

⑶ 株主名簿の名義書換

取締役会又は株主総会で株式譲渡の承認を受けた場合には、会社に対して株主名簿の名義書換請求を行います(会社法第133条、第134条)。

4 株式譲渡契約書を作成する際の注意点は?

株式譲渡契約書に記載する事項で、注意すべき点を見ていきます。

⑴ 譲渡対象の株式や価格の定め

株式会社が種類株式を発行しているような場合には、譲渡の対象となる株式がどれであるのかという点について認識に齟齬が生じてしまう可能性があります。

そのため、譲渡の対象である株式がどのような内容のものなのかを、契約書で明記する必要があります。

譲渡する株式の数も、忘れずに記載してください。

株券発行会社の場合には、株券番号が株券に記載されていれば、譲渡の対象株式を特定するために、株券番号も契約書に記載してください。

(2) 譲渡する株式の対価(譲渡代金)と課税について

純然たる第三者間での譲渡についてであれば、種々の経済合理性を考慮して定められた金額での取引と一般には考えられ、税金関係で不意打ち的に課税されることはありません。

他方で、非上場会社の株式については、その事業について不透明な点も多いことから引き受け手が現れにくく、親族など特定の人的関係のある者に株式を売却することが往々にしてあります。

その場合、税務署から譲渡金額の適切性について指摘を受けることがあります。株式譲渡課税では「低額譲渡」という概念が重要です(「低額譲渡」の説明は税務の専門的説明になりますので本稿の趣旨から説明を割愛いたします。)。例えば、純資産1億の会社の株をタダ同然で譲渡した場合、いくら契約で定めた金額と言えど、贈与があったことと同様に評価されることがあります。

例えば、個人株主が個人に株式譲渡する場合、

売主:実際の対価で株式譲渡課税を計算

買主:「低額譲渡」に該当しない→取得時点での課税なし

「低額譲渡」に該当する→取得時点での「税務上の時価」と実際の売買代金額との差額について贈与税が課税される

ということになり、贈与税の税率が高いこともあり、想定外の納税を求められることも起こり得ます。買主としては、株を買うことを頼まれたので無理をして金策をし、なんとか株を買ったにもかかわらず贈与税まで課せられ、その納税資金捻出のために誰かに株を売ろうとしても誰も買いたがらないという最悪のケースもあり得ます。

このような検討は個人間の場合のみならず、

- ・個人株主が法人に株式譲渡する場合

- ・法人株主が個人に株式譲渡する場合

- ・法人株主が法人に株式譲渡する場合

でも問題となり、それぞれ課税の有無及び計算方法が異なってきます。

会社が自己株式取得をする場合、買主(会社)への課税は、法人税法上の資本等取引に該当しますので、法人税課税はありません。他方、個人株主から取得する場合と法人株主から取得する場合で売主(個人と法人)の課税は異なります。特に個人の場合に資本金等相当額を超える部分がみなし配当とされ、その金額が総合課税されると所得税・住民税が大変なこととなりますので注意が必要です。

株式譲渡の課税は非常に複雑なので、この分野に詳しい税理士等の専門家の意見も聞きながら、株式譲渡を検討することをお勧めいたします。

(3) 譲渡承認手続きや株主名簿の名義書換手続きの定め

上記3のとおり、株式譲渡をする際には、譲渡承認手続きや株主名簿の名義書換手続きが必要です。

この譲渡承認請求や株主名簿の名義書換請求は、原則として、

- 株式を譲り渡す者(譲渡人)と譲り受ける者(譲受人)が共同して行う(会社法第133条2項、137条1項及び2項)、

- 譲渡しようとする株主が行なう(譲渡しようとする株主が単独で請求できるのは、譲渡承認請求のみで(会社法第136条)、株主名簿の名義書換請求はできません)。

譲受人は、会社に株主として認めてもらわなければ、株式を譲り受けた実益がありませんから、これらの請求は必ず行いたいと考えます。他方で、譲渡人は、譲渡代金を得てしまえば、その後は面倒な手続きに関心が無くなり上記の手続きに協力しないかもしれません。

もし、譲渡人が譲渡承認請求や株主名簿の名義書換請求に協力してくれないと、譲受人は譲渡代金を支払ったにもかかわらず株式の譲渡承認や株主名簿の名義書換ができないという厳しい事態に陥るかもしれません。

株主名簿の名義書換ができないと、会社との関係では譲渡人が株主であり続けることになり、会社としては、株主名簿に株主として記載された者(譲渡人のことです)を株主として扱えば良いということになります。

このような事態に陥らないための方策としては、株式譲渡契約書の条項の中で、譲渡承認手続きや株主名簿の名義書換手続きを確実に行うことまで定めておくとよいでしょう。この点は、意外と見落とされていますので、当事者間だけで株式譲渡契約書を締結する場合には注意してください。

なお、当事務所では株式譲渡契約書に署名押印等する際に、

- ① 譲渡人が株式譲渡承認請求書と株主名簿の名義書換請求書にも署名押印等して譲受人に交付する方法、

- ② 譲渡承認請求についての委任状を交付する方法

などを提案することもあります。

このような対策を講じるだけで譲受人だけで手続きを遂行することができ、譲受人が無事に会社との関係で株主となることができます。

(4) M&Aなどの場合には表明保証の定めも

株式の価値は、その会社の業績や経営状況によりますので、株式譲渡の際は会社の状態(企業価値や隠れたリスク等)を正確に把握する必要があります。

しかし、M&Aなどでは、譲受人が会社の状態を正確に把握できないことがあり、株式譲渡契約で表明保証を定めることが通例です。

表明保証とは、譲渡人がデューデリジェンスで開示した会社の財務状況や経営状況、法的なリスクなどの情報が正確であることを保証するものです。

譲渡人が表明保証に違反した場合には、損害賠償請求や株式譲渡契約を解除することができ、これにより譲受人はリスクを回避することができます。

なお、表明保証を定めるのはM&Aが典型ではありますが、表明保証はM&Aの時だけでなく、通常の株式譲渡契約の場合でも用いられることがあります。

5 株式の譲渡でお困りの方は、吉田総合法律事務所へご相談ください

中小企業・中堅企業の株式譲渡では、会社法で定められている細かい手続きを一つ一つ確認して進めていかなければなりません。

また、譲渡代金の価格を検討する際には、株式譲渡課税のことも考える必要があります。

吉田総合法律事務所では法律面だけでなく、株式譲渡課税に詳しい税理士と連携して総合的サポートをすることも可能です。吉田総合法律事務所は中小企業・中堅企業における株式譲渡の案件を多数扱っており、豊富な知識と経験を有しています。

株式の譲渡でお困りの方は、吉田総合法律事務所へご相談ください。